Giá chứng chỉ quỹ không phải là thước đo độ hấp dẫn

Một trong những nhầm lẫn phổ biến nhất của nhà đầu tư, đặc biệt là những người mới tham gia thị trường, là dùng giá chứng chỉ quỹ để đo lường độ "đắt" hay "rẻ" và theo đó đánh giá hiệu suất đầu tư trong dài hạn. Tuy nhiên, " g iá chứng chỉ quỹ gần như không phản ánh mức độ hấp dẫn hay tiềm năng đầu tư của quỹ" , ông Võ Nguyễn Khoa Tuấn - Giám đốc Nghiệp vụ cấp cao lĩnh vực Chứng khoán tại Dragon Capital nhận định.

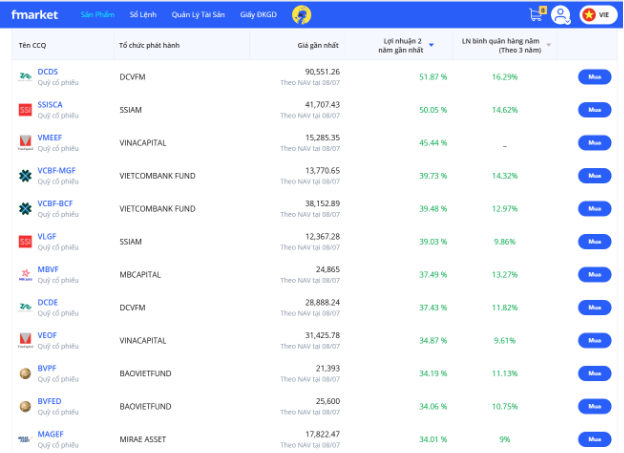

Thay vì lo ngại về giá, nhà đầu tư nên hướng sự quan tâm đến những yếu tố mang tính nền tảng như: Hiệu suất đầu tư trong trung và dài hạn với chu kỳ 2 năm, 5 năm, 10 năm; chiến lược đầu tư dài hạn của quỹ; năng lực và uy tín của công ty quản lý quỹ; mức độ minh bạch, khả năng quản trị rủi ro và kỷ luật đầu tư của đội ngũ quản lý danh mục.

Minh chứng sống động nhất là câu chuyện của quỹ Quỹ Đầu tư Chứng khoán Năng động DC (DCDS) do Dragon Capital quản lý. Ngược về cách đây hơn 2 năm, giá 1 chứng chỉ quỹ DCDS chỉ dao động quanh vùng giá 61.000 đồng. Đến đầu tháng 07/2025, con số này đã vượt mốc 92.000 đồng, tương đương mức tăng trưởng hơn 50% trong vòng chưa đầy 3 năm. Điều này cho thấy, thành quả đầu tư đến từ chiến lược nắm giữ đúng quỹ, đúng thời điểm và đủ kiên nhẫn.

Hiệu suất vượt trội đến từ kinh nghiệm đầu tư lâu năm

Theo ông Nguyễn Sang Lộc - Giám Đốc Nghiệp vụ Quản lý danh mục, Dragon Capital, sự khác biệt trong hiệu suất đầu tư của DCDS, đặc biệt trong những giai đoạn thị trường đầy biến động, nằm ở triết lý quản trị rủi ro chủ động và một chiến lược đầu tư linh hoạt.

Ông Nguyễn Sang Lộc - Giám Đốc Nghiệp vụ Quản lý danh mục, Dragon Capital

Triết lý này đã được chứng minh rõ nét trong đợt điều chỉnh mạnh của thị trường vào tháng 4 vừa qua. Khi thị trường chao đảo và nhiều danh mục phủ sắc đỏ, quản trị rủi ro chặt chẽ và các biện pháp phòng thủ hợp lý từ sớm đã giúp DCDS không những tránh được phần lớn cú sốc mà nhiều cổ phiếu trong danh mục còn đi ngược thị trường, mang lại giá trị cho nhà đầu tư. Chính những hành động quyết đoán trong giai đoạn khó khăn đó đã góp phần tạo nên hiệu suất đầu tư ấn tượng 51,87% trong vòng 2 năm và 57,27% trong 3 năm gần nhất cho DCDS.

NAV tăng mạnh, phản ánh sự cải thiện nội tại

Giá trị NAV của quỹ DCDS chỉ trong vài tuần gần đây đã liên tục thiết lập đỉnh mới, theo ông Lê Anh Tuấn - Giám đốc Khối Đầu tư Dragon Capital, sự tăng trưởng này diễn biến hợp lý theo thị trường, phản ánh sự phục hồi từ nền tảng doanh nghiệp niêm yết.

Danh mục đầu tư của DCDS hiện bao gồm 100% cổ phiếu niêm yết, với thị giá được xác lập minh bạch trên thị trường chứng khoán thông qua cơ chế cung - cầu. Theo đó, thị giá tăng chính là phản ánh kỳ vọng vào sự cải thiện thực sự trong nền tảng doanh nghiệp.

Tính đến cuối tháng 6/2025, chỉ số VN-Index đã ghi nhận mức tăng khoảng 14-15% so với đầu năm. Cùng thời điểm, lợi nhuận của các doanh nghiệp niêm yết tăng trưởng xấp xỉ 12-13 %. "Thị trường năm ngoái đã bị chiết khấu mạnh do nhiều yếu tố bất lợi. Vì vậy, mức tăng hiện tại hoàn toàn tương ứng với sự phục hồi của doanh nghiệp" , ông Tuấn phân tích.

Ông Lê Anh Tuấn - Giám đốc Khối Đầu tư Dragon Capital

Thay vì lo lắng về việc thị trường đã tăng bao nhiêu, nhà đầu tư nên tập trung đánh giá chất lượng tài sản trong danh mục. Những doanh nghiệp có nền tảng vững chắc sẽ tiếp tục tạo ra giá trị dài hạn, kể cả khi thị trường trải qua những biến động ngắn hạn.

Khi nào là thời điểm chốt lời tối ưu?

Trong giới đầu tư, câu hỏi "khi nào là thời điểm chốt lời tối ưu" luôn khiến nhiều người băn khoăn và theo ông Võ Nguyễn Khoa Tuấn, phần lớn quyết định chốt lời đều được đưa ra quá sớm và chưa tối ưu.

Lịch sử từng ghi nhận: Giai đoạn 2016-2017, khi VN-Index bứt phá sau thời gian dài tích lũy quanh vùng 600-700 điểm, không ít nhà đầu tư đã "chốt lời non" và bỏ lỡ cơ hội tăng trưởng tiếp theo từ 50% đến 70%. Hiện nay, thị trường đang chứng kiến giai đoạn tương tự khi VN-Index đã tích lũy gần 3 năm quanh mốc 1.200 - 1.300 điểm, trong khi nền kinh tế Việt Nam được ví như một "chiếc lò xo bị nén" chỉ mới bắt đầu giai đoạn đầu tiên.

Ông Tuấn cũng đưa ra lời khuyên ngược với tâm lý đám đông. "Khi thị trường tăng tốc, với nhiều người đó là tín hiệu rủi ro, nhưng với chúng tôi đó lại là tín hiệu để tăng cường đầu tư".

Đồng quan điểm, theo ông Lê Anh Tuấn, đầu tư là cuộc chiến tâm lý thực sự. Hãy đơn giản hóa việc đầu tư bằng cách tập trung vào yếu tố nền tảng và giữ vững kỷ luật đầu tư đều đặn, nắm giữ lâu dài.