Các xu hướng nổi bật của thị trường tài chính

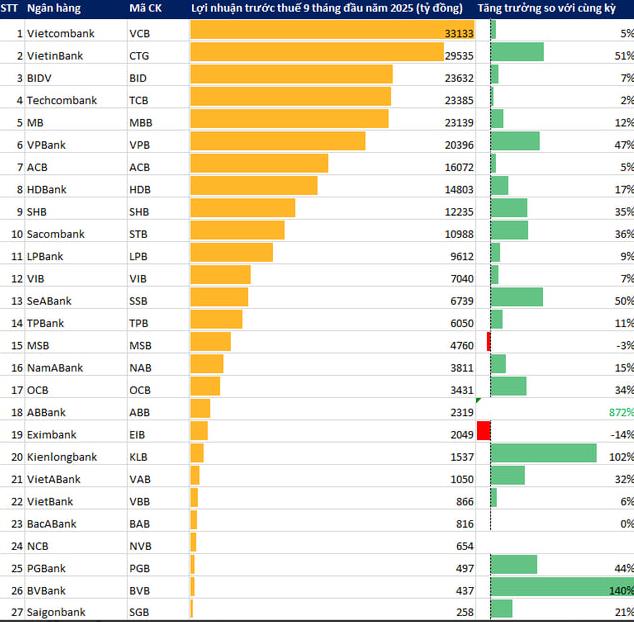

Theo tổng hợp mới nhất, 28 ngân hàng đã công bố báo cáo tài chính và ghi nhận lợi nhuận trước thuế lũy kế 9 tháng đầu năm tăng trưởng tích cực. Một số ngân hàng lớn như VIB đạt hơn 7.040 tỷ đồng lợi nhuận, tăng khoảng 7% so với cùng kỳ 2024. Không chỉ nhóm ngân hàng dẫn đầu, nhiều ngân hàng tầm trung và nhỏ cũng cho thấy tăng trưởng dư nợ tín dụng, phát triển mạnh mảng cho vay cá nhân và doanh nghiệp vừa và nhỏ (SME).

Diễn biến này phản ánh xu hướng rõ ràng: tín dụng bán lẻ và SME tiếp tục là động lực chính của tăng trưởng lợi nhuận, đóng góp phần lớn vào thu nhập lãi thuần. Trong bối cảnh nhu cầu vay tiêu dùng và vay kinh doanh quy mô nhỏ gia tăng, các tổ chức tín dụng – bao gồm cả công ty tài chính – đều có dư địa mở rộng nếu quản trị rủi ro tốt và tối ưu hiệu suất.

Các ngân hàng được đánh giá đang có tốc độ tăng trưởng tương đối ổn định.

Cùng với đó, các tổ chức tín dụng tiếp tục đẩy mạnh chiến lược đa dạng hóa nguồn thu. Thu nhập ngoài lãi – như phí dịch vụ, bancassurance, dịch vụ ngân hàng số, thu hồi nợ – tăng tỷ trọng, giúp ổn định lợi nhuận trong bối cảnh chi phí vốn còn biến động. Với các công ty tài chính chịu áp lực chi phí huy động, việc mở rộng nguồn thu phụ trợ được xem là yếu tố cần thiết để củng cố biên lợi nhuận.

Một điểm nhấn khác là làn sóng tối ưu chi phí, chủ yếu thông qua đầu tư vào nền tảng số. Các ngân hàng đang gia tăng đầu tư vào digital lending, eKYC, tự động hóa quy trình và phân tích dữ liệu, nhằm giảm chi phí vận hành và nâng cao hiệu suất phục vụ. Các khoản đầu tư này được kỳ vọng tạo lợi thế cạnh tranh dài hạn, đặc biệt trong phân khúc retail và ngân hàng số.

Công ty tài chính có điểm sáng song vẫn còn áp lực

Bên cạnh nhóm ngân hàng thương mại, các công ty tài chính cũng giữ vai trò quan trọng trong thị trường tín dụng tiêu dùng. Tuy nhiên, nhóm này chịu áp lực lớn hơn về chi phí vốn, chi phí vận hành, rủi ro tín dụng và yêu cầu kiểm soát nợ xấu.

Không phải công ty tài chính nào cũng duy trì được tăng trưởng lợi nhuận trong bối cảnh chi phí vốn cao và quy định ngày càng chặt chẽ. Sức ép cân bằng giữa tăng trưởng tín dụng và kiểm soát rủi ro buộc nhiều đơn vị phải cơ cấu lại mô hình kinh doanh, chú trọng tối ưu vận hành và nâng cao hiệu quả số hóa.

Do đó, thị trường ghi nhận sự phân hóa rõ rệt. Những công ty tài chính có nền tảng vốn tốt, chiến lược thận trọng và quản trị rủi ro chặt chẽ sẽ có khả năng duy trì tăng trưởng, trong khi các đơn vị thiếu năng lực kiểm soát nợ xấu dễ gặp khó khăn.

Trong bối cảnh này, Công ty Tài chính Tổng hợp Cổ phần Điện lực (EVF) trở thành một điểm sáng. Kết thúc quý III/2025, EVF đã hoàn thành khoảng 90% kế hoạch lợi nhuận năm – một con số nổi bật so với mặt bằng chung của ngành tài chính tiêu dùng. Trước đó, tại Đại hội đồng cổ đông thường niên, EVF đặt mục tiêu kinh doanh năm 2025 đầy tham vọng và cao hơn đáng kể so với các năm trước.

Chiến lược kinh doanh phù hợp sẽ trở thành đòn bẩy của các công ty tài chính.

Sự tăng trưởng của EVF đến từ việc tận dụng tốt xu hướng chung của thị trường: mở rộng tín dụng tiêu dùng và SME, phát triển tệp khách hàng mới, đồng thời kiểm soát chặt nợ xấu và giữ biên lãi ròng (NIM) ở mức ổn định. Công ty cũng đẩy mạnh tối ưu hoá chi phí, cải thiện hiệu suất vận hành và tăng cường ứng dụng công nghệ trong thẩm định tín dụng, quản lý danh mục và thu hồi nợ.

Nhờ đó, EVF không chỉ vượt qua những áp lực vốn là thách thức của ngành mà còn xây dựng nền tảng tăng trưởng mang tính dài hạn. Đây là minh chứng cho thấy: khi có chiến lược đúng đắn, công ty tài chính hoàn toàn có khả năng bứt phá ngang tầm các tổ chức tín dụng lớn, đóng góp tích cực vào bức tranh toàn ngành.

Dữ liệu từ tháng 9 và 10 cho thấy triển vọng ngành tài chính – ngân hàng đang được cải thiện đáng kể. Tín dụng bán lẻ và SME, đa dạng hóa thu nhập ngoài lãi và đầu tư số hóa tiếp tục là trụ cột tăng trưởng của các ngân hàng và công ty tài chính.

Trong bối cảnh đó, EVF là ví dụ tiêu biểu cho sự thích ứng linh hoạt và quản trị hiệu quả, thể hiện sức bật mạnh mẽ của khối công ty tài chính – một mảng ngày càng giữ vai trò quan trọng trong thị trường tín dụng Việt Nam.